本文

住宅ローン控除

住宅ローン控除

平成19年度の税源移譲により、所得税から控除しきれなかった住宅ローン控除額がある場合、個人住民税の所得割から税額控除が受けられます。

対象となる方

平成11年から平成18年までに入居された方及び平成21年から令和4年12月までに入居された方で、その年分の年末調整・確定申告により所得税の住宅ローン控除の適用を受けており、かつ、所得税から控除しきれない額がある方。

また、住宅の取得等で特別特定取得または特例特別特定取得に該当するものをした個人が、令和3年1月1日から令和4年12月31日までの間に自己の居住の用に供した場合も対象となります。

※平成19年及び平成20年に入居し、所得税の住宅ローン控除を受けている方については、所得税でその控除期間を15年に延長する特例の選択が設けられているため、住民税の住宅ローン控除の適用はありません。

住宅ローン控除の適用を受ける方法

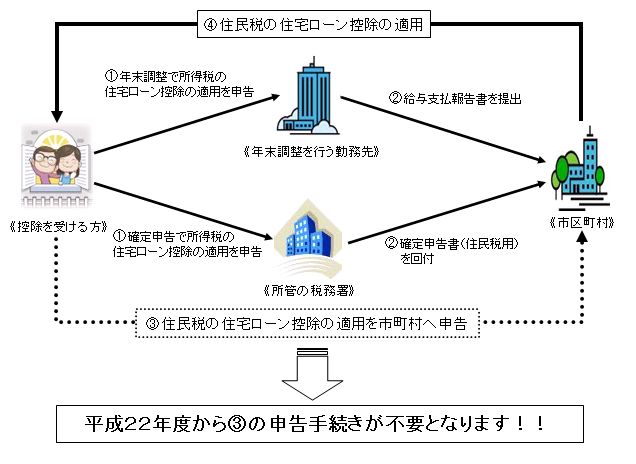

平成21年度までは、対象となる方が市町村へ「住宅借入金等特別税額控除申告書」を提出していただく必要がありましたが、平成22年度からその申告手続きが不要になりました。対象となる方が、年末調整や確定申告で所得税の住宅ローン控除を申告していれば、市町村が提出された給与支払報告書や確定申告書から内容を確認し、控除を適用いたします。

※平成11年から平成18年の間に入居された方で、退職所得・山林所得を有する方については、従来どおり市町村へ申告した方が控除額が有利になる場合があります。その場合は申告書を提出することもできます。該当する方は市役所市民税担当までご相談ください。

住宅ローン控除の特例期間の延長

令和4年度税制改正により、住宅ローン控除の控除期間を13年間とする特例期間が延長され、令和3年1月1日から令和4年12月31日までの間に入居した方が対象となりました。

詳しくは税制改正をご確認ください。

控除額の計算方法

住民税の住宅ローン控除額は、次のいずれか小さい額となります。

- 所得税の住宅ローン控除可能額のうち所得税で控除しきれなかった額

- 所得税の課税総所得金額等の5%限度額97,500円(注1)

(注1)居住開始年月日が平成26年4月1日以降の方は7%(限度額136,500円)

ただし、居住開始年月日が令和4年1月1日から令和7年12月31日の方、または購入時消費税率が5%の方は課税総所得金額等の5%(限度額97,500円)となります。

控除の対象となるかの確認方法

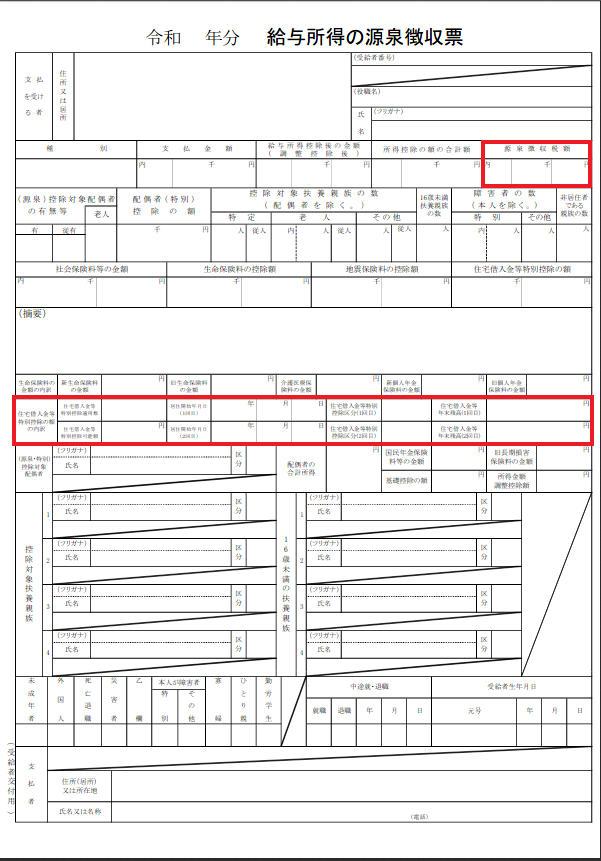

確定申告をしない方は「給与所得の源泉徴収票」で確認します

住宅借入金等特別税額控除可能額と居住開始年月日の記載がない場合は、住民税の住宅ローン控除の対象とならないことがあります。以下の場合が考えられます。

- 源泉徴収税額>0円となり、所得税で住宅ローン控除可能額を使いきった場合

- 所得税の住宅ローン控除が年末調整で反映されていない場合

※(2)の場合、そのままにしておきますと住民税の住宅ローン控除の適用が受けられませんので、お勤め先にご確認ください。

なお、「源泉徴収額」が0円となっている方が住民税の住宅ローン控除の対象となり得ます。

確定申告をする方は「確定申告書」で確認します

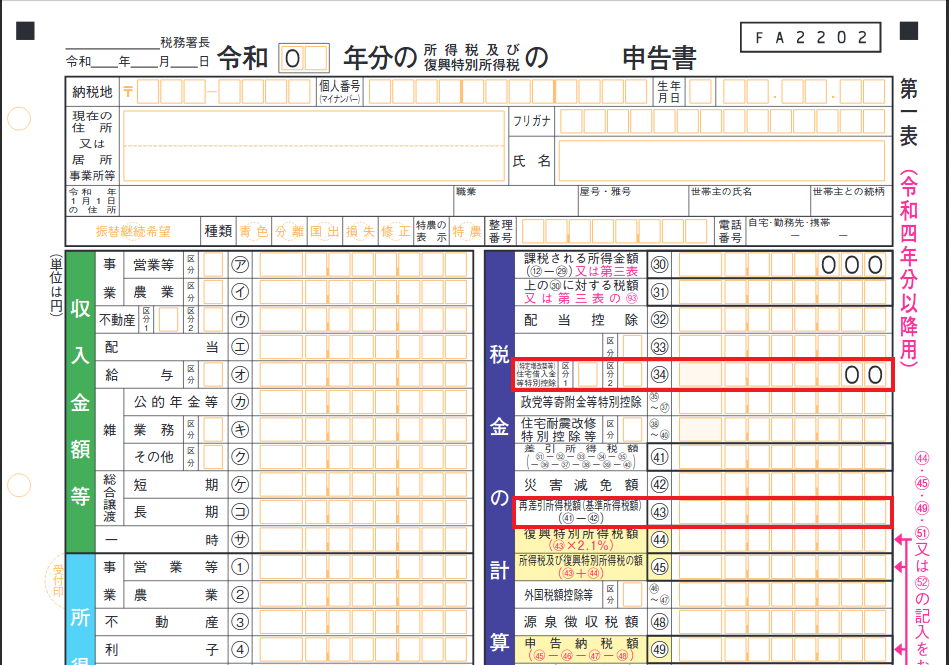

確定申告書(第一表)

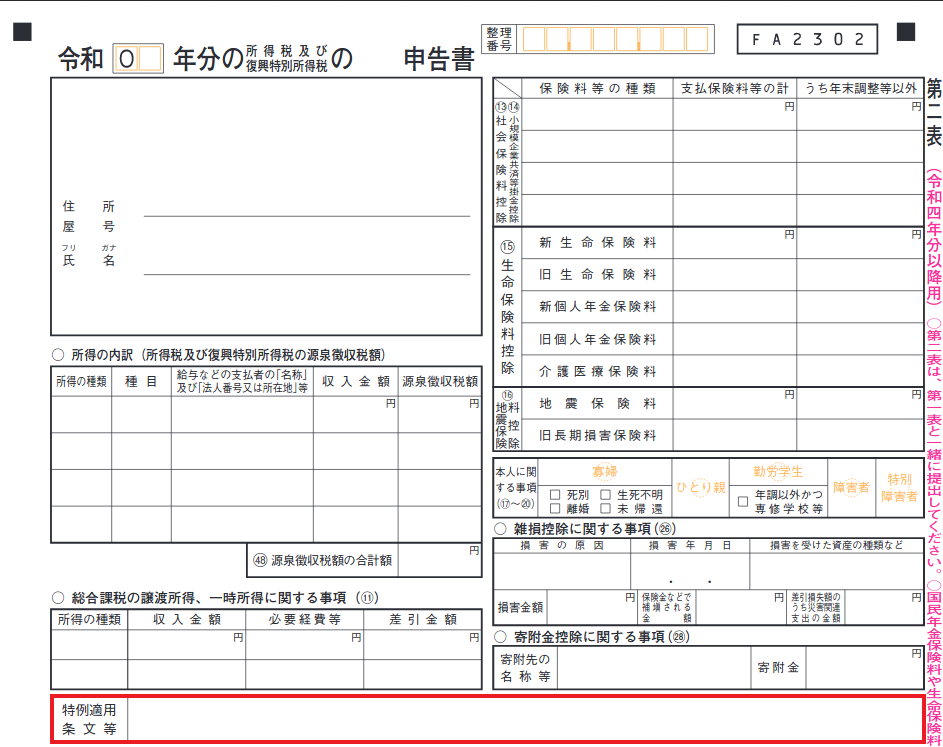

確定申告書(第二表)

確定申告書第一表の「(特定増改築等)住宅借入金等特別控除」欄の金額と、第二表の「特例適用条文等」欄に居住開始年月日の記載がないと、住民税の住宅ローン控除の適用が受けられません。記載漏れがあった場合は、税務課市民税担当までご相談ください。なお、第一表の「差引所得税額」が0円となっている方が住民税の住宅ローン控除の対象となり得ます。

情報をさがす

情報をさがす